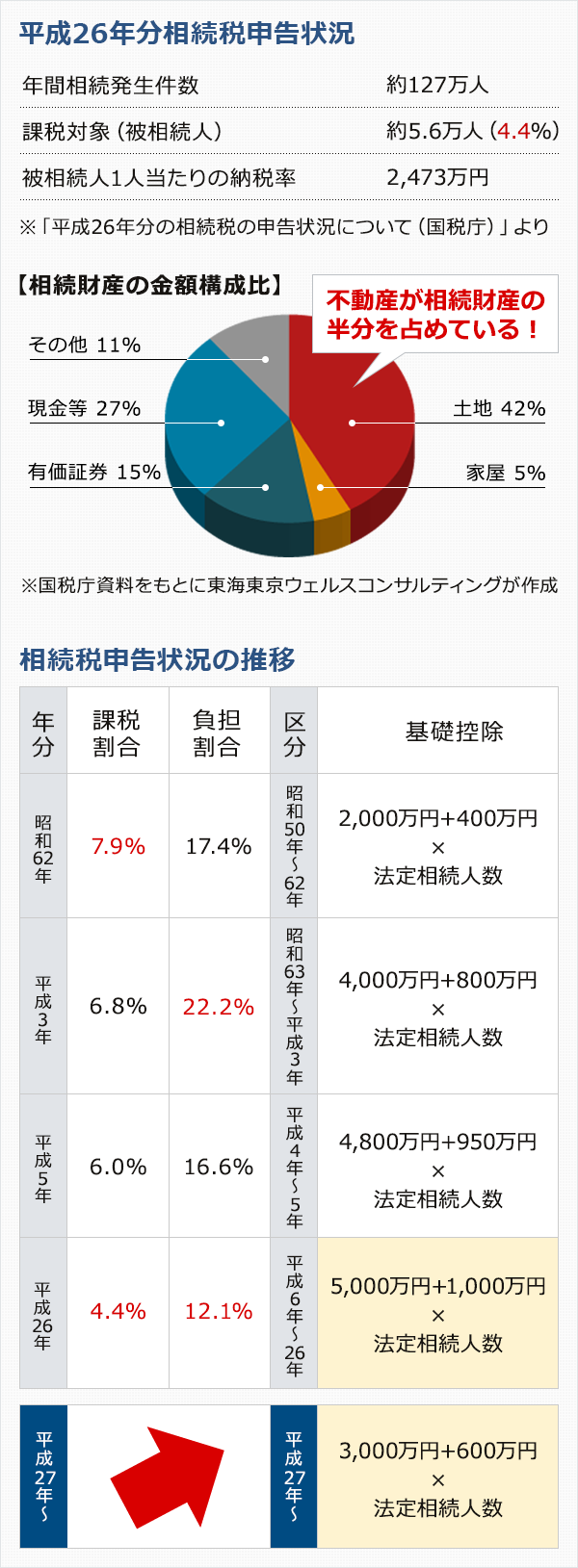

相続財産の申告状況

相続税の課税割合は全国平均が4%で推移してきましたが(下図参照)、平成27年からの税制改正で、基礎控除が4割減になるなど課税強化となり、平成27年以降は6%~7%となると国も予想しています。

相続税の申告の内容では、相続財産のうち不動産の占める割合は約半分となっています。

相続財産の評価 不動産

土地の評価方法

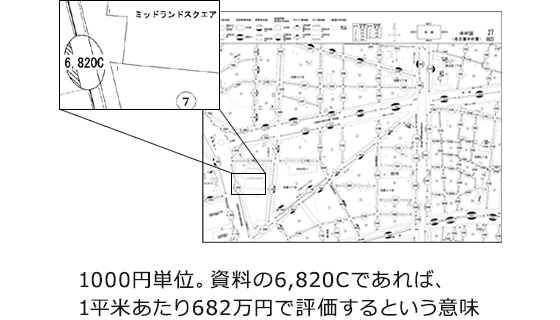

土地は、路線価または倍率方式により評価します。

路線価は、毎年7月1日に発表され、その年に相続が発生した人の土地を評価する際に使用することになります。

-

1.自用地の評価

路線価地域の場合:路線価の価格

倍率地域の場合:固定資産税評価額 × 倍率※倍率地域とは、路線価地域以外の市街化調整区域内の土地

-

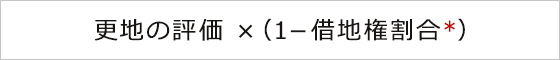

2.貸宅地の評価

他人に賃貸し、相手が建物を建築して利用している土地を貸宅地といい、借地権割合分を差引きして、評価します。

-

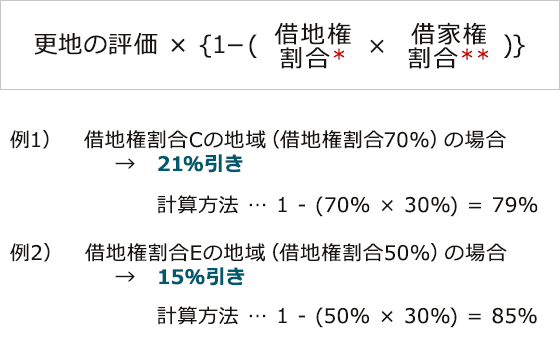

3.貸家建付地の評価

アパート、貸店舗を建設して建物を賃貸している土地を貸家建付地といい、一定の金額を減額し評価することになります。

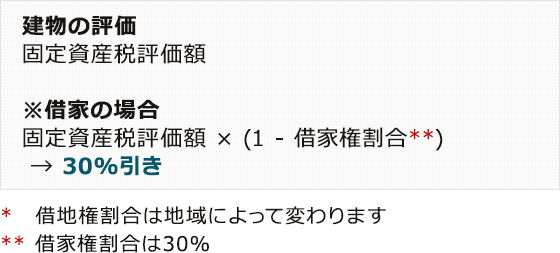

建物の評価方法

建物の評価は、固定資産税評価額を使用します。

ただ、その建物が実際に賃貸している場合には、借家権割合30%が減額評価されます。

小規模宅地の評価減の特例

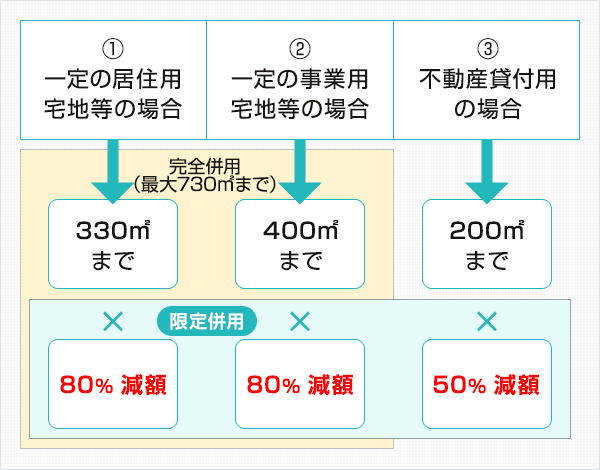

宅地などの評価額が、一定の要件のもと大幅に減額される制度です。

被相続人が使用していた土地のうち、要件に合致すれば特例により評価減が受けられます。

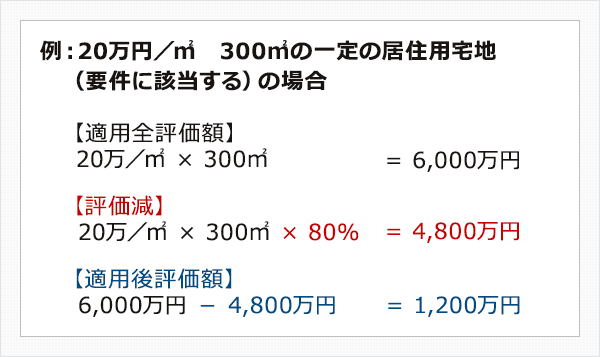

代表的なものが、①の一定の居住用宅地です。いわゆる自宅の敷地については、330m²まで、80%減額されます。

- ②については、被相続人が事業用に使用していた土地が対象で400m²まで、80%減額されます。

- ①と②について両方お持ちの場合には、それぞれ最高上限までの分について、完全併用できることになります。

- ③はアパートとか貸店舗といった、不動産貸付に使用している土地が対象です。200m²まで、50%減額できます。

※ ③の土地を持っていて、自宅があるなど①や②の土地もお持ちの場合は、どの土地を優先するか選択となります。

ただし、たとえば自宅の土地が上限の330m²に満たない場合で、ほかにアバートをお持ちの時には調整計算により限定併用も可能となっています。

詳しくはこちら

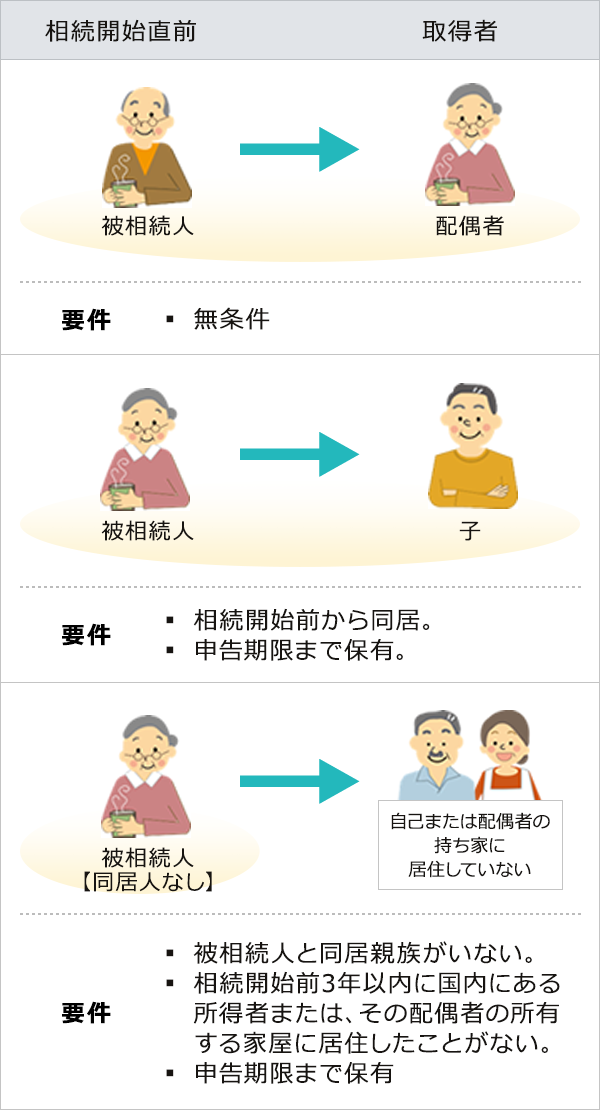

一定の居住用宅地等の場合の適用要件

小規模宅地等の特例の中の代表的な居住用宅地等についての要件は、理解しておく必要があります。

配偶者、または同居家族が相続する場合には、適用が可能です。

しかし、同居家族がいない場合には、適用要件が厳しくなっています。

(相続する親族が、相続開始3年以内に、自分もしくは配偶者の所有する建物に、住んだことがなければ適用可能です。)

被相続人に介護が必要なため老人ホームに入所した場合、自宅が貸付け等の用途に供されていない等の要件のもと、被相続人の居住用として要件の判定が行われます。

※終身利用権を所得としても適用可能

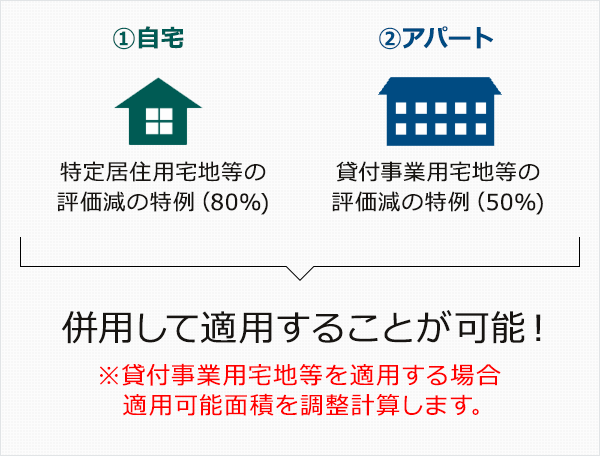

小規模宅地等の特例の併用

「自宅以外に」アパート経営等で土地を保有している方は、小規模宅地などの特例を併用できる場合があります。

自宅の土地のほか、アパートなど不動産貸付事業用の土地を保有している場合には、どの土地を優先するかの選択となります。

ただし、たとえば自宅の土地が上限の330m²に満たない場合であれば、アパート敷地についても、調整計算により小規模宅地等の特例の限定併用も可能となっています。

小規模宅地等の評価減の

特例の注意点

- 事業又は居住を継続する者としない者が宅地等を共有で相続した場合には、取得者ごとに適用要件を判定します。

- 一棟の建物に居住用の部分と貸付用の部分がある場合の敷地については、それぞれの部分の用途ごとに按分して減額割合を計算します。

- 居住用の宅地等が複数ある場合、主として居住の用に供されていた一の宅地等としか特例は受けられません。

- 貸付事業用宅地等を適用する場合は調整計算します。上限は、全体で200m²です。