信用取引がはじめての方

その他(信用取引のルール)

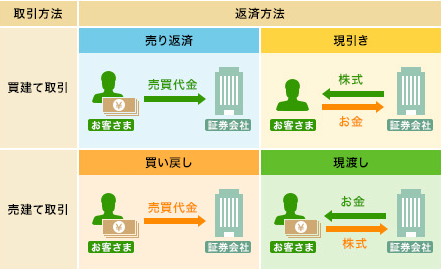

1.信用取引の返済方法

信用取引の返済方法は、取引の方法によって異なります。

証券会社から資金を借りて株を購入した場合は、買付けた株式を返済のために売却することで、借りた資金を返却するか、あるいは買付けた株式の代金を返却し、現物の株を引き取る「現引き」という方法の2種類があります。

一方、証券会社から株を借りて売った場合は、売った株式を買い戻して返済し、差額を決済する方法と、借りた株と同銘柄・同数を引き渡して返済に充当し、売却代金を受け取る「現渡」の方法の2種類があります。

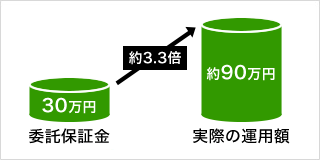

2.委託保証金について

ダイレクト信用取引を行なうにあたっては、委託保証金(有価証券により代用することが可能です。)を担保として差し入れていただきます。この場合において信用取引の額が委託保証金の額を上回る可能性があります。当社の場合、ダイレクト信用取引の委託保証金は、売買代金の33%以上で、かつ30万円以上が事前に必要です。また、有価証券により代用する場合の有価証券の種類、代用価格等は当社の定めるところによります。

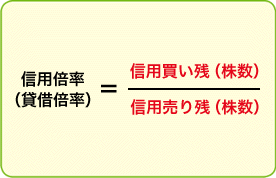

3.信用取引残高

信用取引において取引所の信用取引残高と日証金残高の動向を確認することが重要です。

取引所では信用取引残高(信用取引の決済が行われていない数量)、日証金は貸借取引において証券会社に貸し付けた資金(融資残高)と株式(貸株残高)の合計を公表しています。

制度信用取引では6ヵ月(期日)以内に反対売買が行われるため、将来的に買い残は売り圧力、売り残は買い圧力に伴う株価変動要因となります。また、買い残と売り残のバランスを示す「信用倍率(貸借倍率)」に注目しましょう。信用倍率とは買い残が売り残の何倍になっているかを示したものです。特に日証金の貸借取引残高が示す貸借倍率を見ることで「逆日歩」の可能性を掴むことも効果的です。例えば、貸借倍率が1を下回る(買い残に比べて売り残が大きくなる)ことで株券を調達することが難しくなり今後の逆日歩が付く可能性も高まります。

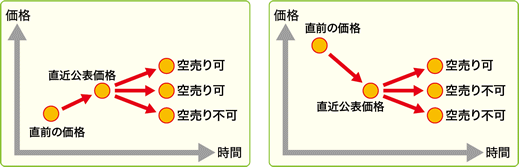

4.50単元超の空売り規制

信用取引の新規売り建て(空売り)注文は金融商品取引法等によって『空売り価格規制』のルールが定められています。そのため、空売りを行おうとする銘柄がトリガーに抵触している又は抵触した場合は『空売り価格規制』の対象となります。

トリガーとは、前営業日の終値(基準値段)から10%以上、下落した銘柄ごとに価格規制が適用される基準でこのトリガーに抵触した時点からその銘柄に限定して空売り価格規制が適用されます。

ダイレクト信用取引においては同一銘柄の累積注文数量(新規の空売り注文数量+既に執行中の空売り注文数量+当日約定した空売り数量)が50単元を超えた場合については、トリガー抵触の有無に関わらず、新たに空売りを行おうとする当該銘柄のご注文をお受けできませんのでご注意ください。また、トリガー抵触の有無に関わらず、1回につき50単元超える発注(空売り)で「成行」または「トリガー価格以下での指値」した場合、発注後に取引所においてエラー*となり、注文が失効されます。

*取引所のルールに従います。

~空売り注文ができるケース~

- 1回で50単元超の指値注文(トリガー価格以下での指値を除く)

- 同一銘柄の累積注文数量が50単元以下の注文

(例)1回目20単元、2回目20単元を発注し、3回目30単元を発注する場合、累積50単元超となるためご注文はお受けできません。ただし、この場合において3回目が60単元の空売り注文であれば1回の発注で50単元超となるため発注が可能となります。

5.信用取引に係る規制の種類と内容

取引所が個別銘柄に係る信用取引の利用が過度であると認める場合には、「信用取引に係る委託保証金の率の引上げ措置等に関するガイドライン」に基づき、当該銘柄の信用取引に係る委託保証金の率の引上げ措置等を行います。第一次措置としては「日々公表銘柄」に指定し、当該ガイドラインの基準(信用取引残高や信用取引の売買比率、回転売買率などで勘案する基準)に該当した銘柄については該当を確認した翌営業日以降の信用取引による新規建てに係る委託保証金率の引上げ等の措置を実施いたします。

東海東京証券オンライントレードの注文画面では、信用取引に係る規制に該当する銘柄について当該規制情報が表示されております。なお、ダイレクト信用取引では制度信用取引および一般信用取引に関わらず同一の規制を適用し売買を制限いたします。

信用取引に係る規制の名称および規制の内容は以下の通りです。

| 信用取引に係る規制の名称 | 規制の内容 |

|---|---|

| 日々公表銘柄 |

取引所が信用取引の過度の利用を未然に防止するために一定のガイドラインを設け、 当該基準に該当した銘柄については、毎日、信用取引残高の公表を行っています。 なお、信用取引残高が継続的に増加している銘柄を「日々公表銘柄(特別周知銘柄)」として表示します。 |

| 貸株注意喚起銘柄 |

証券金融会社において貸付株券の調達が困難となるおそれのある場合において 証券金融会社が証券会社や投資家に通知、 公表を行って貸株利用等に関する注意を促す銘柄となります。 |

| 貸借申込制限銘柄 |

証券金融会社において貸付株券の調達が困難となった場合に 証券金融会社が証券会社に対して貸借取引申込の制限または停止(新規建ての停止)が行われる場合があります。 |

| 信用取引に係る規制措置 (制限・禁止銘柄) |

取引所が信用取引の制限または禁止の措置が行われます。 |

| 個別銘柄の信用取引に関する 臨時措置(増担保銘柄) |

委託保証金率の引き上げや代用有価証券の使用制限(委託保証金の一部を現金担保で差し入れることを義務付ける)など措置が行われます。 相場の状況が過熱して信用残高が急増する等、信用取引の利用が過度であると認められた場合、取引所は当該銘柄の過当投機を抑制する等の観点から措置を行います。 |

上記のほか証券会社が独自で規制する場合があります。

東海東京証券の

信用取引の強み

返済期限:最長6ヵ月

-

他社A3.10%

-

他社B2.80%

-

他社C2.30%

返済期限:原則、無期限

-

他社A4.10%

-

他社B2.80%

-

他社C2.75%

-

東海東京ウィークリーレポートが

無料&定期配送 -

東海東京インテリジェンス・ラボの専門アナリストがグローバルな視野で国内外の金融マーケットの調査・研究を通じて作成した価値あるレポートを毎週お届けいたします。

※通常、年間購読料5,500円(税込)が無料。

-

丁寧・安心の電話相談が

いつでもOK -

信用取引は難しいとお考えの方には信用取引の仕組みや画面の見方などいつでもお電話でご相談をお受けいたします。お客様にとって心強いパートナーとなります。

-

決裁益金が翌日には

新規建て可能金額になる

信用決済益金自動スイープ -

信用取引において建玉の決済により生じた利益(決済利益)を自動的に保証金へ振替するサービスです。

-

追加保証金発生時、および期日の

通知メールサービス -

追証アラートメールは、委託保証金率の状況が20%を下回り、追加保証金(追証)が発生している場合に、Eメールまたはメッセージボックスにてお知らせするサービスです。追証が発生した場合、所定の期日までに保証金維持率20%以上に回復していただく必要があります。また、期日アラートメールは期日応答日の9営業日前および前営業日にEメールまたはメッセージボックスにてお知らせするサービスです。

ATTENTION!

東海東京証券で信用取引を

はじめてみませんか?

ダイレクト信用取引

開始までの流れ

まだ当社の取引口座をお持ちでない方は「かんたんダイレクト証券取引口座」の開設手続きが必要となります。

すでに当社に取引口座をお持ちの方は、ステップ1からお進みください。

- 事前準備

かんたん

ダイレクトサービス

口座開設

- ステップ1

ダイレクト信用取引

口座開設申込

- ステップ2

理解度チェック、

交付書面・約諾書の同意、お客様情報の入力

- 口座開設完了

当社による審査後に

開設のご連絡