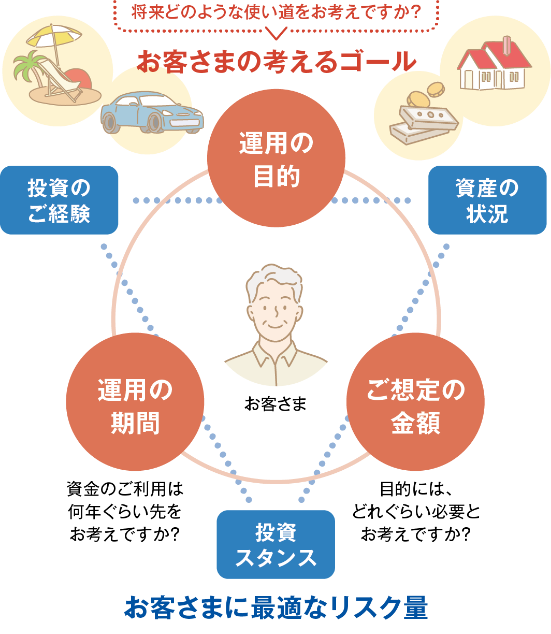

ライフイベントにあわせて、複数のゴールを5つまで設定できます。

ゴール(目標)があると必要となる利回りや投資金額がイメージしやすくなり、適切なリスクで投資が可能になります。

それぞれのゴールごとに、目標の金額と達成時期を設定することができ、ご自身のライフプランに合った計画が複数立てられます。

お客さまの運用資産の損失拡大を防止するために、運用資産の時価評価額が運用コースごとに定められた下落率に達した場合、運用資産を自動的に換金し、現金化する、ストップロス機能を設定できます。

(安定型15%、中立型25%、積極型35%、エクステンシブ型45%)

・ストップロス・ポイントを下回った場合の現金化された売却金額は、ストップロス・ポイント相当額を下回る場合や上回る場合があります。

・ストップロス・ポイントは、実際のストップロスが発動した場合の売却金額を保証するものではありません。

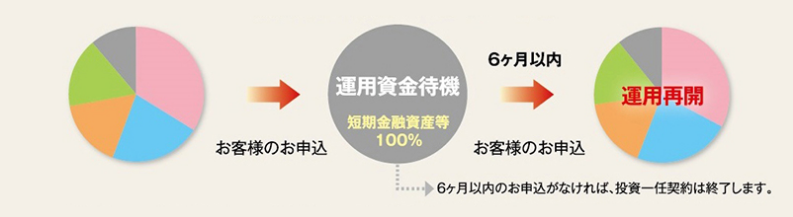

運用資金待機コースは、投資一任契約を解約することなく、お客さまのお申し込みにより、組み入れている投資信託を一時的に売却し、相場変動に備えるオプションです。

運用資金待機コースへ変更後は、6ヶ月以内のお申し込みにより運用を再開いたします。

運用資金待機コースを選択されている期間は、新たな固定報酬の徴収は行われません。

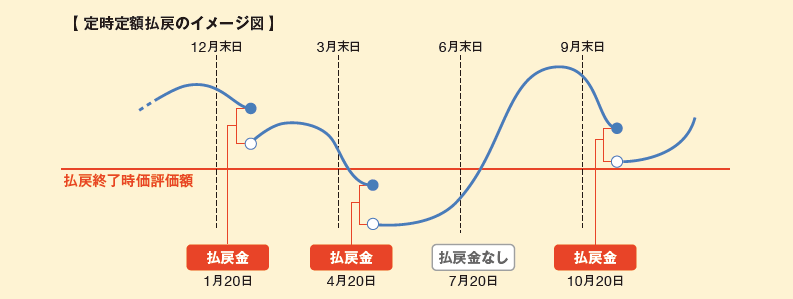

定時払戻サービスは、お客さまがあからじめ任意で設定した一定の金額、または、運用資産に対する一定割合(年率)で、毎月、隔月、あるいは3ヶ月ごとに運用資産から換金し、お客さまに払戻すオプションです。

定時定額では、1万円以上1万円単位(上限100万円まで)、定時定率では、年率1%から12%(1%単位)で、自由に設定できます。

①契約開始時から設定する場合 … 契約金額600万円以上*

②契約変更にて設定する場合 ……… お申し込み時点の契約資産の時価評価額600万円以上*

* マイ・プライムセレクションは、2,000万円以上です。

ご利用の際は【払戻方式】【払戻月】【払戻額/払戻率】をご設定ください。

※ 申込後は払戻月については変更できませんのでご注意ください。

| 払戻方式 | 定時定額払戻 | 定時定率払戻 |

|---|---|---|

| 払戻基準日 | 払戻月の前月末最終営業日 | |

| 払戻月 | 以下3パターンとなります。 なお初回の払戻はお申込手続きが完了した日(証券会社が申し込みを承認した日の翌営業日)の3ヶ月後応当月以降に到来する最初の払戻日から払い戻しを開始します。 毎月(年12回)・・・2月にお申込手続きが完了した場合、初回の払戻は5月 隔月(奇数月)・・・2月にお申込手続きが完了した場合、初回の払戻は5月 四半期月(1・4・7・10月)・・・2月にお申込手続きが完了した場合、初回の払戻は7月 |

|

| 払戻日 | 払戻月の20日(非営業日の場合は前営業日) | |

| 払戻額/払戻率 | 1万円以上1万円単位 (最高100万円まで) |

年率1%~12%(1%単位) 上記年率を払戻パターンに応じた払戻回数で除した比率(0.01%未満切り捨て) |

| 払戻額の計算方法 | お客さまが設定した上記払戻額 | 払戻基準日の時価評価額×上記払戻率 (小数点以下切り捨て) |

・払戻基準日における契約資産の時価評価額が300万円未満*となった場合、払い戻しを行いません。ただし、以降の払戻基準日において、契約資産の時価評価額が300万円以上となった場合、払戻は再開されます。

・払戻方式、払戻額、払戻率については変更できますが、払戻月については変更できません。

・積立サービスとの併用はできません。

* マイ・プライムセレクションは、1,000万円未満です。

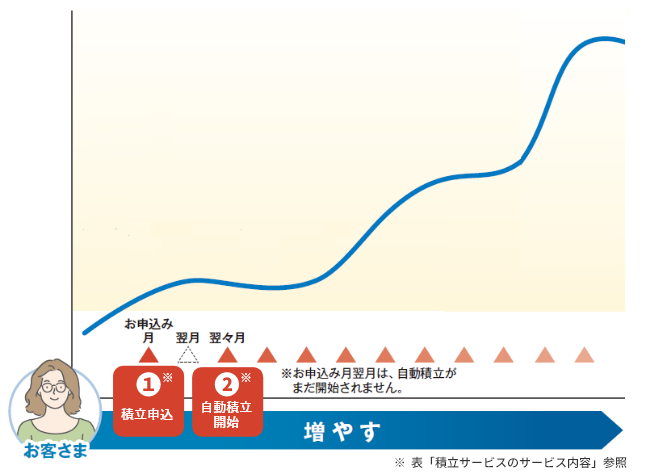

積立でファンドラップを利用し、リスクを分散しながら長期的にコツコツと資産を増やしていくことができます。

| 積立金額 | 運用開始日 | |

|---|---|---|

| 1積立申込 | 2自動積立 | |

| 1万円以上 1万円単位 (上限額:99万円) |

運用開始日の設定は随時可能です。お申し込み日から起算して、12営業日から翌月応当日(休業日の場合は翌営業日)までの間からお選びください。なお運用開始日の3営業日前までに営業店の口座にご入金ください。 | その後、当初運用開始日の最大翌々月15営業日目から自動積立(増額)が始まります。金額変更(解約)の場合も同様、当該申込の翌月15営業日目からの変更(解約)となります。 |

|

※ 既にファンドラップをご契約いただいているお客さまがお申し込みになられる場合は、運用開始日は設定できません。この場合、変更申込を証券会社が承認した日の翌営業日の翌月15営業日から自動積立(増額)が始まります。 ※ 郵送手続や事務手続きの都合により、サービス開始や契約変更が翌々月以降となる場合があります。 |

||

・定時払戻、ストップロスとの併用はできません。

・運用資金待機コースとの同時申込および待機中の積立はできません。

・引落直前に全部解約の申し込みがあった場合、ラップ口座への入金は実施しません。

・積立サービスをご利用のお客さまは、毎月15営業日目に自動積立を実施するため、当日は他の契約変更の運用開始日の設定ができません。

・手数料等については、初回は新規契約と同様に、自動積立は増額と同様の取扱となります。

・積立サービスをご利用の際(金額変更/解約を含む)、東海東京証券の自動引落サービスの手続きが必要です(自動引落サービスを活用することなくMRFに当面の引落資金をプールして積立を行うことはできません)。

・マイ・プライムセレクションでは、ご利用できません。

・積立サービスをご利用の際(金額変更/解約を含む)、自動引落サービスの手続きが必要です(自動引落サービスを活用することなくMRFに当面の引落資金をプールして積立を行うことはできません)。

・既に自動引落サービスをご利用されていて、他の引落の設定がある場合は、合算した上限額が99万円になります。

「東海東京ファンドラップ」の運用資産を対象とした死因贈与による「次世代承継サービス」です。

お客さまに相続が発生した際に、「東海東京ファンドラップ」の運用資産を換金した資金について、あらかじめ指定した方へ簡易な手続きにより承継できる無料サービスです。

お客さまと受取人さまの間でお客さまの相続時に効力が生じる始期付贈与契約(死因贈与契約)を締結いただきます。

複数の受取人さまをご指定いただくこともでき、その場合、受取人さま毎の承継割合を指定していただきます。

受取りいただく資産は、東海東京ファンドラップを解約し、運用資産を換金した資金となります。

お気軽にお取引店担当者へご相談ください。

お客さまの運⽤に対するお考えをお聞きした上で、最適な資産配分をご提案します。

お取引店が不明な場合は、カスタマーサポートセンターへお問い合わせください。

金融商品等にご投資いただく際には、各商品等に所定の手数料等をご負担いただく場合があります。また、各商品等には価格等の変動等による損失が生じるおそれがあります。

手数料等およびリスクは、商品等ごとに異なりますので、契約締結前交付書面や上場有価証券等書面または目論見書等をよくお読みください。