金融経済の基本

私たちの日常生活と社会経済の動向は、密接なかかわりを持っています。金融サービスが高度化・多様化する今日、私たちが金融・経済動向を把握し、金融商品・サービスのよりよい利用者となるためには、まず目的を明確にし、ライフプランを立てた上で正確な経済情報を収集し、理解することが重要です。

ここでは、私たちが経済動向を見ていく際の基本的な知識・考え方としての金利動向のメカニズム、経済動向について解説します。

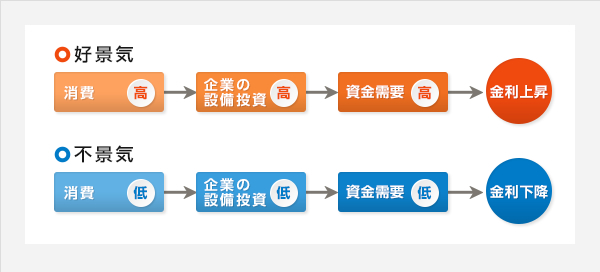

金利と景気の相関関係

景気変動によって、金利は影響を受けます。

- ・景気と金利

- 好景気で消費が活発なときには、企業の生産活動は拡大に向かいます。その結果、設備投資が必要になり、それだけお金が必要になるので、資金需要が高まり、金利は上昇します。

不景気で物が売れず、企業が生産活動を抑えざるを得ないとき、資金需要は低調になるので、金利は低下します。

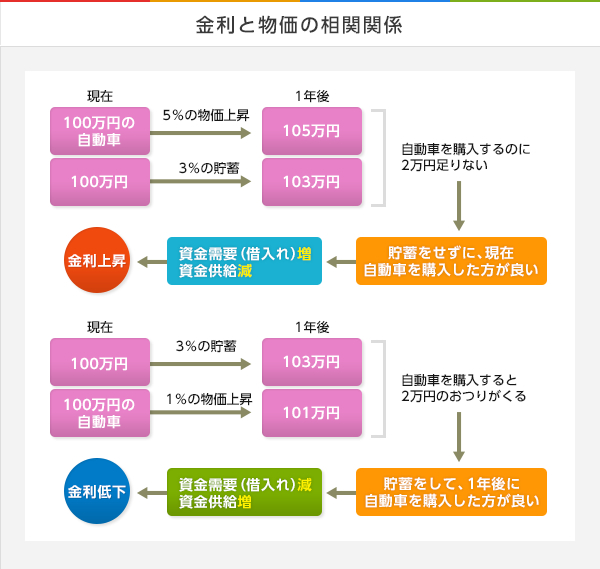

金利と物価の相関関係

物価変動によっても、金利は変動します。

- ・物価上昇率が金利に比べて高いとき

- 例えば、年利3%で100万円預金した人がいるとします。このときの物価上昇率が1年で5%とすると、現在100万円の自動車は1年後には105万円になってしまいます。このとき、貯蓄は103万円にしかなっておらず、この人は車を買うことができません。また、年利3%で100万円を借り、すぐに自動車を買った人は、1年後、103万円を返済するわけですが、物価上昇率の5%を考慮し、1年後の返済額を自動車の購入時点での価値に引き直すと、

※103万円÷1.05≒98万円

ということになります。このような状況下にあると、1年後に物を買うより、今のうちにお金を借りてでも買っておいたほうがよいということになり、資金需要は上昇、逆に貯蓄など資金の供給は減るため、金利は上がります。 - ・物価上昇率が金利に比べて低いとき

- 物価上昇率が1%しかなかった場合はどうでしょうか。1年後、100万円の預金は103万円になっているのに対し、100万円の自動車は101万円となっており、余裕を持って買うことができます。また、この場合に年利3%で100万円を借り、すぐに自動車を買った人は、1年後103万円の返済をする際に、1年前に買ったのと同じ自動車は101万円で売られており、1年前にわざわざ高い金額で買っていたのと同じことになります。このような状況では、預金はそのままにしておいて1年後に買い物をしたほうがよいということになり、資金需要は低下し、逆に貯蓄などの資金の供給は増えるため、金利は下がります。

- ・「名目金利」と「実質金利」

- 預金金利や債券の表面利率などを「名目金利」といい、「名目金利」から予想物価上昇率を引いたものを「実質金利」といいます。実質金利が低いと資金需要が高まり、金利は上昇します。逆に、実質金利が高ければ、資金需要は低くなり、金利も低下します。しかし、物価指数は種類も多いため予想物価上昇率の判断は難しく、実際は、実質金利の把握は容易ではありません。

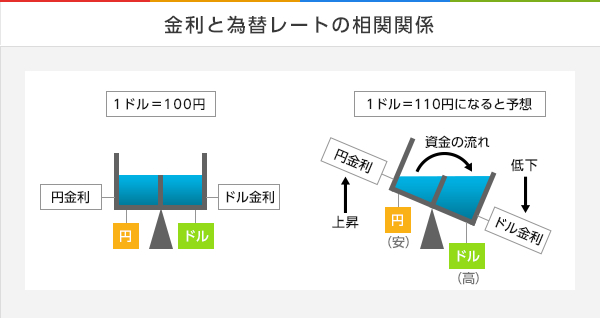

金利と為替レートの相関関係

- 【例1】円安ドル高が予想される場合

- 円安ドル高が予想されるときに、あらかじめドルを買っておいて、その後予想通り1ドル=100円から1ドル=110円になった場合、10円の為替差益が生じます。同時に、その時ドルは購買力の強い通貨になっているわけですから、ドルをそのまま保有し、ドルで預金したり、資産運用をしたりする人が増加します。

この状況では、ドル高予想のもと、ドル資金の供給が増えることになり、ドル金利は低下に向かいます。

また、円建ての預金の解約や金融商品の売却が増加すれば、円の資金供給は減少するので、円金利は上昇します。 - 【例2】円高ドル安が予想される場合

- 円高ドル安が予想される場合は購買力が強い通貨は円ですから、円の保有、円建ての預金や資産運用が増加し、円金利は低下します。一方、ドル建の預金の解約や金融商品の売却が増加するので、ドル金利は上昇します。

円高になると輸入商品の価格が下がり、国内の物価も下がるため、資金需要が低下します。その結果、金利も低下する傾向にあります。それによってドル金利と円金利の差が拡大すれば、高金利をねらった資金がドルに向かい、さらにドル金利と円金利の差は開いていきます。このように、資金は常に有利な方へ移動していくわけです。

金利のしくみ

金融機関は、お客さまからお預かりしたお金を「運用」(貸出しなど)することで利息を得ており、お客さまへお支払いする預金利息は、その運用収益の中からお支払いしています。

利息の計算をするにはあなたが預けた預貯金等の元本に対し、どのくらいの利息を得られるかを計算するには、あなたが預けた金融商品の金利の種類がどのようなものであるか、そして利率が何%かを知る必要があります。

- ・金利の種類

-

- 単利か複利か

- 複利なら、1年複利か半年複利か1ヵ月複利か

- 年利か月利か

- 固定金利か変動金利か

- 運用期間は

これらをもとに算出された利息を1年当たりに直して、元本で割った数値のことを「利回り」といいます。

複利の場合は、得られた利息を元本に加えて運用するため、同じ金利の場合には単利よりも利回りは高くなります。

このほか、付利単位は?、付利最低残高は?なども考慮に入れておく必要があります。

- ・利息(利子)にかかる税金

- 預貯金等の利息(利子)には20.315%(※)の源泉分離課税が適用されます。

割引金融債については発行時に18.378%(※)の源泉分離課税が適用されます。

(※)2013年1月1日から2037年12月31日までの25年間、復興特別所得税として、

所得税額×2.1%が課税。 - ・利息の非課税制度

- 身体障がい者手帳の交付を受けている人、遺族基礎年金の受給者である妻等については、元本350万円までの利息を非課税(障がい者等の非課税貯蓄制度、通称「マル優」)にする制度があります。

国債、地方債を対象として、マル優とは別に額面350万円までの債券の利子非課税(特別マル優)を利用できる場合もあります。

財形住宅貯蓄、財形年金貯蓄については両財形貯蓄の元利合計額が550万円までの利息等は非課税です。

納税準備預金の利息等は非課税です。

付利単位とは、預金などの利息を計算するための金額の単位で、100円単位、1円単位などがあります。

付利最低残高とは利息の計算をするときに必要な残高の最低額のことで、1,000円以上、1円以上などがあります。

付利単位、付利最低残高は金融商品や金融機関によって異なります。詳しくはお取引金融機関にご確認ください。

【源泉分離課税ってなに?】

預貯金の利息の場合、銀行などが個人のお客さまに利息等の支払いの際に、法によって定められた一定の税率で所得税を徴収し、それだけで納税が完結するというものです。したがって、他の所得と合算する必要がなく、改めてお客さま個人が税務署等に申告する必要がありません。

金融機関で取り扱っている商品のうち、利息が源泉分離課税の対象となる主な商品

- 預金、公社債、合同運用信託、公社債投資信託

- 投資信託の収益分配金

- 会社型投資信託で、公募かつ、オープン・エンド型であるものの配当

- 懸賞金付預金等の懸賞金等

- 定期積金の給付補てん金

- 外貨預金で、その元本と利息をあらかじめ定められた利率により円に換算して支払うこととされている換算差益

- 特定の割引債の償還差益

- 株式の売買益等

単利と複利

「単利」「複利」とは、利息の計算方法のこと。 金融商品の収益性を考えるとき、重要なポイントになります。

- ・単利

- 利息を元金に組み入れずに計算する方式

元利合計=元金×(1+年数×年利率/100) - ・複利

- 一定期間ごとに支払われる利息を元金に組み入れて計算する方式。

1年複利の場合:元利合計=元金×(1+年利率/100)年数

※短期間の運用ですと、あまり大きな差になりませんが、運用期間が長くなると「単利」と「複利」の差は大きくなります。

年利率などの条件が同じであれば、同じ複利運用でも、利息を元金に組み入れる期間が短ければ、たとえば、1年複利よりも半年複利の方が、増え方も早くなります。

固定金利と変動金利

ある金融商品(預金、国債、ローンなど)の取り引き時の金利が満期(完済)時まで変わらないものを固定金利といい、変わるものを変動金利といいます。

- ・固定金利の主な金融商品

- スーパー定期

大口定期預金

国債など - ・変動金利の主な金融商品

- 変動金利定期預金

貯蓄預金など

預けても借りても、期間が長いほど金利が高いのが原則です。

定期預金としてお金を預け入れる場合など、満期までの期間が長いほど利率は高く設定されている場合が多いようですが、長期金利が将来的に低下すると予想される場合には一時的に短期ものの金利が高くなる場合もあります。

預ける場合、金額が大きいほど、金利が高い場合が多くなっています。

ただし、金利の情勢などの影響で差がつかない場合もあります。

実質金利と名目金利

実質金利とは、金融商品に示されている金利の価値が、物価上昇または下落によって、実質的に変化することをとらえた表現方法で、利息の実質的な価値を表します。

「利率1%の国債」などと通常表現されているものは「名目金利」といいます。

激しいインフレが生じて名目金利を上回る物価上昇率になれば、実質金利はマイナスになる場合もあります。

【実質金利の計算方法】

名目金利(仮に1%)−物価上昇率(仮に0.5%)=実質金利(この場合0.5%)

資金の需要と供給バランス

金利は、資金の需要と供給のバランス(つまり競争原理)で決まります。

資金の需要(借りたい人)が多いときには金利は上がり、少ないときには下がります。

私たちがお金を預けたり、お金を借りたりする際の金利は各金融機関が自由に決めています。その決定のもととなる「需給バランス」が変化する要因に3つあげられます。

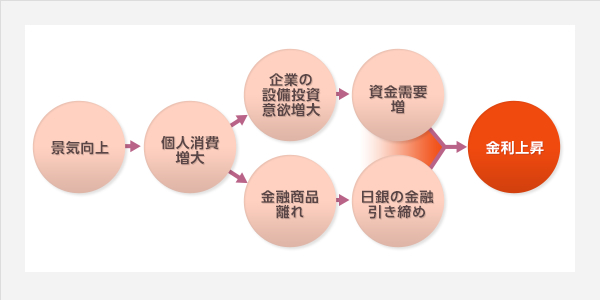

(1)「景気」

景気がよくなりつつあるときは、消費者の消費意欲が高まり、需要の高まりに応じて物価の上昇が起こります。企業の側では生産能力を引き上げる(設備投資意欲が高まる)ために、資金需要が増し、金利の上昇を招きます。

反対に、不景気になりつつあるときは、資金需要が縮小し、金利は下降に向かいます。

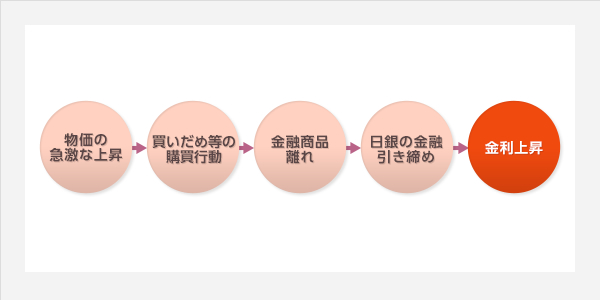

(2)「物価」

物価が急激に上昇をしようとするときは、お金の価値が下がり、消費者の購買意欲が高まり、金融商品離れから金利上昇が起こります。

反対に、消費者が購買行動を控え、物価が下降するデフレ状態になると、金利は下降に向かいます。

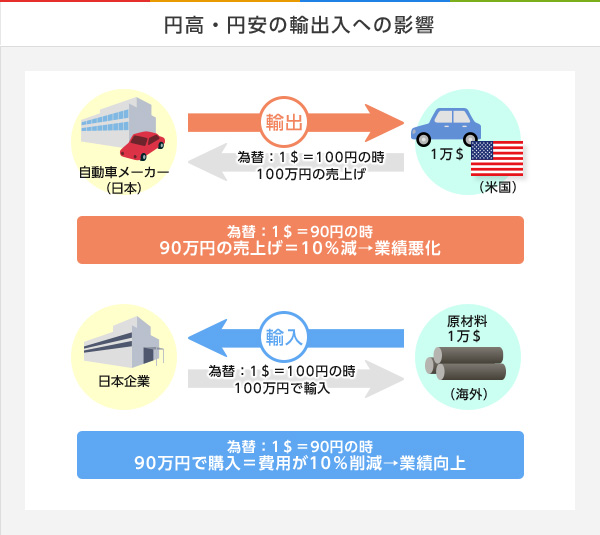

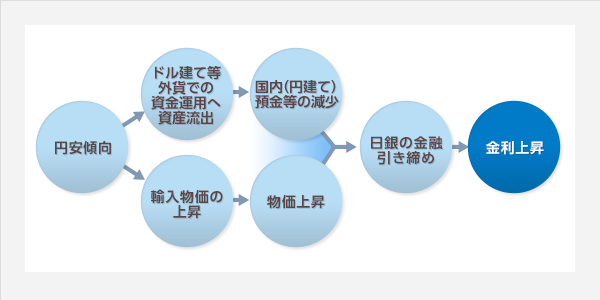

(3)「為替相場」

日本は原油などを輸入に依存する一方、自動車などを海外へ輸出しています。そのため、為替相場が円高・円安になると、国内の景気・物価へ影響し、金利の上昇・下降を招く原因となります。

【日本銀行(日銀)の短期金利の誘導】

資金の需給バランスは、他の側面から見れば資金量の多寡にも影響されます。特に短期の需給バランスについては供給される資金量の増減がそのまま需給バランスに影響を与えますから、金利の誘導をすることが可能となります。これが紙幣を発行している日銀が行う金融政策で、景気の過熱や冷え込みに対し調整機能を果たします。

為替相場のしくみ

世界にはさまざまな通貨があります。例えば、海外旅行をすれば旅行先の国の通貨を使うことが原則ですが、そのためには、「円」を外国の通貨に換えなくてはなりません。その際の交換比率が為替相場です。

経済動向をあらわす指標として、テレビ等のニュースでは「本日の東京外国為替市場の円相場は…」と報道されます。つまり、円と外貨との交換比率は日々刻々と変動しているのです。例えば、円を外貨に換える需要より外貨を円に換える需要が多ければ、円が買われるとともに外貨が売られ、「円高」が進行します。「円」を商品と見立てると、例えば対ドルで「円が105円から104円になり、1円、円高になった」というように表現します。

円もドルも、通貨間の交換比率は、需要と供給の関係で決まります。従って、需給関係が変動すれば、為替相場も変動します。

テレビ等のニュースで聞く「円相場」は、銀行間の取引相場のことを指す場合が多く、私たちが銀行との間で取引する際の価格は、この市場価格をもとにして、各銀行が独自に決めているものです。

変動相場制は、為替レートの決定を原則として市場に委ね、レートが長期的または短期的にも変動する制度です。当初は、経常収支の不均衡を為替レートの変動を通じて自動的に調節する機能を期待して導入されました。しかし、現在では、必ずしも期待どおりの効果を発揮できていません。

【為替相場の変動がもたらす影響】

為替相場の変動は、経済や暮らしに直接影響します。

- ○円高の場合のメリット

-

- 円の購買力を国際的に引き上げるとともに、輸入品を通じて国内物価を引き下げる効果が期待できます。

- 外国製品が安く買えます。

- 海外の投資資金が流入し、債券や株式の価格を押し上げます。

- ○円高の場合のデメリット

-

- 日本からの輸出製品が値上がりすることになるので、日本製品の国際競争力が低下します。

- 外貨建ての資産が目減りします。

- ○円安の場合のメリット

-

- 円の購買力が国際的に引き下げられるとともに、国内物価を引き上げる効果が期待できます。

- 外貨建ての資産価値が高まります。

- 輸出製品の海外での価格が下がるため、輸出産業は好調になります。

- ○円安の場合のデメリット

-

- 外国製品が高くなります。

- 海外へ投資資金が流出し、債券や株式の価格が低下します。

- ○円高・円安の影響を受ける商品

- ドルなどの外貨建てで預金する商品は為替相場の影響を受けます。外貨預金や外貨建て投信などが該当します。

外貨預金や外貨建て投信などの場合、外貨ベースでは元本を上回っていても、円ベースでは元本を下回ることがあるので、取引される方は為替相場に注意しましょう。例えば、外貨預金の場合、外貨ベースでの元本保証はありますが、円ベースでの保証はありません。

【変動相場制ってなに?】

日々の為替相場は常に変動していますが、昔は円と米ドル間の為替相場は〈1ドル=360円〉と決まっていました。このように為替相場が固定されている場合を「固定相場制」、今日のように、外国為替の需要・供給を反映して為替相場が変動する制度を「変動相場制」といいます。1973年以降、先進国のほとんどが変動相場制に移行しています。