外国債券の基礎知識

まずは、外貨建債券の仕組みを知る

外貨建債券の概要

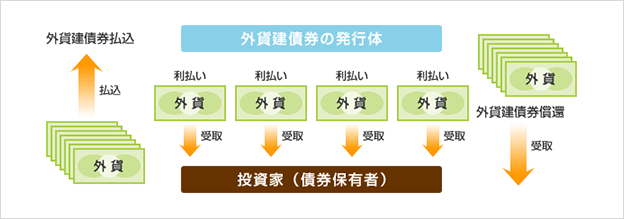

債券とは、国や地方公共団体や企業などが資金調達のために発行する借用証書です。債券と借用証書と異なる点は、債券は転売可能(流動性がある)だということです。投資家は債券に投資することにより、発行体に資金を融資していることになります。外貨建債券は払込や利金・償還金の受け取りが外貨で行われる債券を指します。但し、ブラジルレアル建て債券は一般的にブラジルレアル建てで発行され元利金はすべて円貨で決済となります。

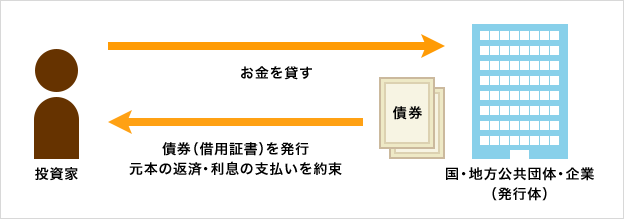

債券の仕組み

外貨建債券とは、外債(外国債券)で、つまり債券の一種です。外債を理解するために、まず債券の仕組みを簡単に整理するところから始めましょう。

債券とは、国や地方公共団体、企業などの発行体が、広く一般の投資家からお金を借りるために発行する有価証券のことで、いわば借用証明書のようなものです。

債券は、お金を返却する期限日(償還日)があらかじめ決められており、その期限、つまり満期日に、借りたお金は全額返却しなければなりません。そして、お金を借りている間は、決められた条件で利子を支払うことになっています。

債券の主な特徴とリスク

主な特徴

1.満期(返済期限)に、額面金額が返却される。

2.満期までの間、決められた利息を定期的に受け取ることができる。

3.市場価格(時価)で売却できる。

債券の種類と発行体

●国債/国が発行する債券

●地方債/地方公共団体が発行する債券

●政府関係機関債/公庫や独立行政法人などの政府関係機関が発行する債券

●社債/民間企業が発行する債券

●金融債/債券発行が法律で認められている金融機関によって発行される債券

リスク

●価格変動リスク

途中売却する場合、市場の取引価格となるため、市場環境によっては額面金額よりも下回るリスクがある。

●為替変動リスク

外国の通貨で利息や償還金が支払われる外国債券の場合、受取り時点の為替水準によって、円の受け取り金額が変動する可能性がある。

●信用リスク

発行体の倒産などにより、債券の元本や利息の不払いが生じる可能性がある

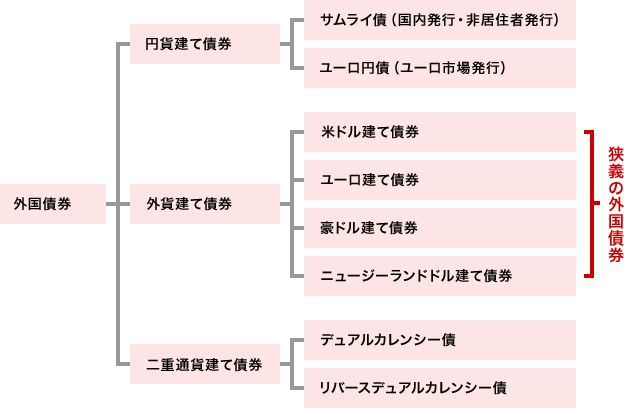

外債の種類

外債(外国債券)とは、発行体、発行通貨、発行市場のいずれかが外国、または外国の通貨である債券のことです。

外債の種類

外債には、購入時の払い込みや利子・償還金を受け取る際の通貨によって、大きく3つに分類できます。

外貨建債券

元本の払い込み・利子の受け取り・償還のすべてが外貨で行われる債券。

●各国国内債券

米ドル建て・豪ドル建て・ユーロ建て債券など、外国の発行体がその国の市場で、その国の通貨建てによって発行する債券。

●ショウグン債

外国の発行体が日本市場で、外国の通貨建てで発行する債券。発行場所が日本であること以外、各国通貨建ての債券と同じ。

円貨建債券

購入時の払い込み・利子や償還金の受け取りがすべて日本円で行われる債券。外債といっても、外貨建てではないので、為替リスクがないのが特徴。

●サムライ債

日本の市場で外国の発行体が日本円建てで発行する債券。

●ユーロ円債

日本や外国の発行体が日本以外の市場で発行する円貨建ての債券。ユーロ市場で発行されるため、日本市場に比べて低コストで発行される一方、発行市場の政治的・経済的影響を受けるカントリーリスクがある。

二重通貨建債券

購入時の払い込み・利子や償還金の受け取りが、二種類の通貨で行われる債券。外債と円貨の両建てにすることで、為替差益が得られるメリットがあると同時に、為替差損のリスクを軽減する働きも期待できる。

●デュアルカレンシー債

購入時の払い込みと利子の受け取りが日本円、償還金の受け取りが外貨で行われるものです。利子の金額は日本円なので確定される一方、償還金については、為替によって変動するリスクがある。

●リバースデュアルカレンシー債

購入時の払い込みと償還金の受け取りは日本円、利子の受け取りについては、外貨で行われる。償還金は日本円なので確定される一方、利子の金額は、為替によって変動するリスクがある。

外債の主な発行形態

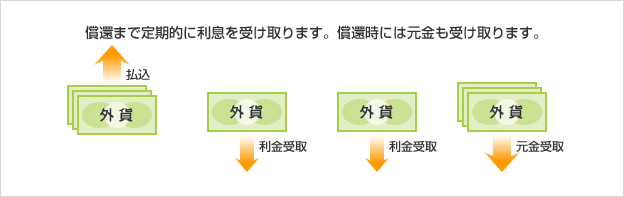

利付債

償還日まで、定期的に利金が支払われる債券です。米国国債のように年2回(半年ごと)利払の債券もあればドイツ国債のように年1回利払の債券もあります。

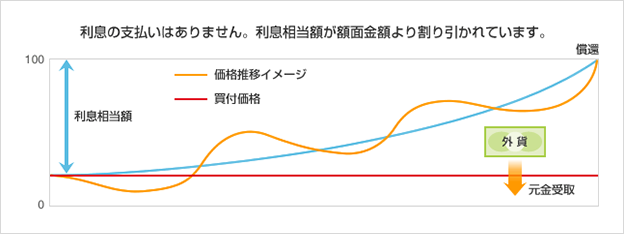

ゼロクーポン債

名称のとおりクーポンがゼロの債券です。利金の支払いが無く、利息相当額が額面金額より割り引かれて発行される債券です。額面金額で償還を受けます。

ストリップス債

米国国債等の国債から利札を切り離し、それぞれが割引方式の債券として売買されています。経済的効果はゼロクーポン債と同様になります。額面金額で償還を受けます。

外債のメリット

外債は、高い利回り、為替変動による差益を得られるメリットがあります。また、日本の株式とは異なる値動きをする傾向があるので、分散投資のために外債を組み入れることで、リスクを軽減する効果が期待できます。

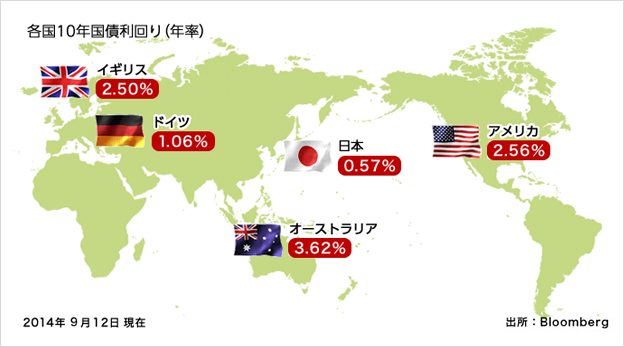

メリット1 / 高い金利

低金利が続く日本に比べ、金利が高い点が外債の魅力の一つでしょう。ただし、注意しなければならないのは、一般に金利の高い債券は信用リスクも高くなる傾向があるので、その点を勘案して選ぶ必要があります。

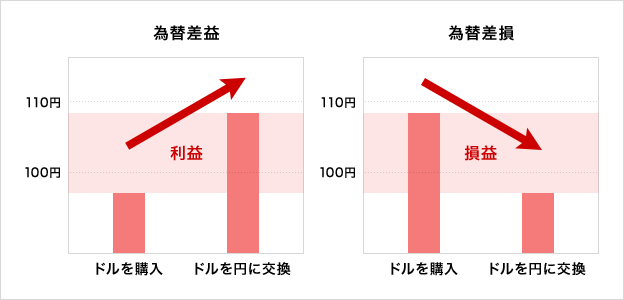

メリット2 / 為替差益の時期

外債を購入後、為替相場が円安に振れた場合、利子や償還金、売却益を受け取る時に為替差益を得られる可能性があります。為替差益というのは、為替レートの変動によって生じる利益のこと。例えば、1ドル100円で米ドルを購入し、為替レートが1ドル110円になれば、円に交換する際、1ドルにつき10円の利益が得られます。逆に、為替レートが、円高に振れた場合、損が生じることもあり、これを為替差損といいます。

メリット3 / 運用リスク低減に活用

資産運用の基本は、リスク分散。外債は、日本の株式や債券などと値動きが異なるため、分散投資として、他の資産と組み合わせて外債を保有したり、また複数の通貨に分散して投資したりすることで、運用リスクの低減効果が期待できます。

外債のリスク

外債は、償還までの期間や受け取る利息があらかじめ決められているので、銀行の定期預金のようですが、他の金融商品と同様、さまざまなリスクがあります。

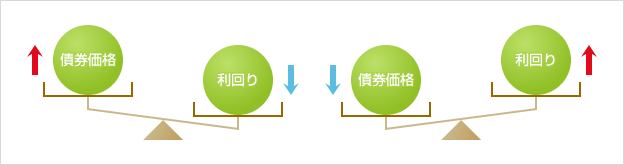

価格変動リスク

購入した債券を償還日まで保有していれば、額面の金額を受け取ることができます。しかし、償還日まで待たずに売却する場合、その時点の市場価格で売ることになります。その際に、もし価格が下がっていれば、額面金額を下回る、つまり元本割れを起こすことがあり、これを価格変動リスクといいます。

信用リスク

債券の利息・償還金があらかじめ決められていますが、それが確実に支払われるかどうかは、発行体の信用度に依存します。発行体の経営状況や財務状況が悪化して破綻すれば、利息や償還金の一部、または全部が支払われない可能性があり、これを信用リスクといいます。信用リスクを判断する上で参考となるものとして、格付け機関による格付けがあります。

為替変動リスク

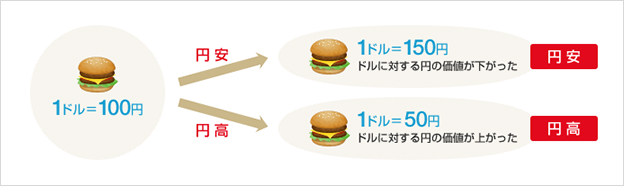

外貨では、為替差益を期待できるのがメリットの一つとなっていますが、為替レートが変動することで、為替差損が生じる場合もあります。利子や償還金、売却益などを日本円で受け取る際に、為替相場の変動の影響を受けることがあり、これを為替変動リスクといいます。為替レートは、政策の変換、経済動向や政治状況などの影響によって、大きく変動することがあります。

例えば、一個1ドルのハンバーガーを購入するのに必要な代金は、外国為替レートの変動により変化します。1 ドル=100円の時は、100円で購入することができますが、円の価値が下がり、1 ドル=150円の時に必要な代金は150円となります。円の価値が下落したため、100 円で購入できたハンバーガーが、150円支払わないと購入できなくなりました。このことを円安といいます。1 ドル=50円の時にハンバーガー1個購入するのに必要な代金は50円です。円の価値が高まったことで支払代金が少なくなりました。このことを円高といいます。

流動性リスク

購入した債券を償還日まで保有せずに売却する場合、市場で買い手がつかなければ、売ることができません。こうした債券を売る際の流動性や市場性をリスクといい、売却価格に影響します。

分散投資

さまざまな通貨の外貨建債券に投資を行うことにより、通貨分散投資が可能です。イギリスのことわざに「すべての卵を1つのかごに盛るな」とあるように、リスク分散は資産運用の基本といえます。1つの資産だけに投資するのではなく、値動きの異なる複数の金融資産に振り分けることでリスクの低減をはかり、より安定した収益が期待できます。

いろいろな分散投資

さまざまな分散投資を中長期に行うことにより、リスクのある商品も安定した収益が期待できます。まずは、日本円だけの資産運用から外貨建債券運用に一歩踏み出してみませんか。

| 商品の分散 | 預貯金・国内株式・国内債券・海外株式・海外債券等値動きの異なる複数の商品に投資します。 |

|---|---|

| 期間の分散 | 「安く買って高く売る」ことが収益を得る基本ですが、今が本当に安いのかは専門家でも難しいものです。ですから一度に投資するのではなく、期間を分散させて投資します。 |

| 通貨の分散 | 海外の高い金利での運用により、円安による円資産価値の減少を抑え、海外の高成長を享受するために外貨建資産を組み入れます。また、単一通貨に投資することなく複数の通貨に分散投資します。 |

| 金融機関の分散 | 金融機関の破綻リスクに備えるため、複数の金融機関に資金を分散させます。 |

外債にかかる税金

外債にかかる税金は、次のようになっています。

■平成27年12月末まで

利付債の場合

利子の受け取り時に、税率20.315%(所得税15.315%/住民税5%)の源泉分離課税がかかります。売却した際の売却益は原則として非課税です。償還時の償還差益については、雑所得として総合課税の対象となります。

割引債(ゼロクーポン債等)の場合

売却した際の売却益は、譲渡所得として総合課税の対象となります。

償還の償還差益については、雑所得として総合課税の対象となります。

※将来的に、税制の改正などにより、変更になる場合があります。

| 外債の種類 | 利子 | 償還差益 | 売却益 |

|---|---|---|---|

| 利付債 (外貨建ての国債や社債など) |

源泉分離課税 (20.315%) |

雑所得として 総合課税 |

非課税 |

| 割引債 (ゼロ・クーポン債など) |

− | 雑所得として 総合課税 |

譲渡所得として総合課税 |

■平成28年1月以降

「特定公社債等」に該当する公社債や、公募公社債投資信託などの利子等および譲渡損益、償還差損益は上場株式等と同様に申告分離課税に統一され上場株式等の配当金や譲渡損益と通算できることとなります。

「特定公社債等」とは、特定公社債(国債・地方債・外国国債・外国地方債・上場公社債など)、公募公社債投資信託(MMF、MRF等)の受益権などを指します。

利付債の場合

・利子

20.315%(所得税15.315%+住民税5%)源泉徴収、申告不要

申告分離課税での確定申告も可能

・譲渡益・償還差益

20.315%(所得税15.315%+住民税5%)申告分離課税、原則確定申告

特定口座での取扱いが可能

割引債(ゼロクーポン債等)の場合

・譲渡益・償還差益

20.315%(所得税15.315%+住民税5%)申告分離課税、原則確定申告

特定口座での取扱いが可能

・一般口座の割引債の償還時における源泉徴収について

平成28年1月1日以降に一般口座で管理される割引債が償還を迎える場合、償還金にみなし割引率を乗じて計算された「みなし償還差益」に対して、

20.315%(所得税15.315%+住民税5%)が源泉徴収されます。

源泉徴収税額=償還金額×みなし割引率※×20.315%

※みなし割引率

・発行日から償還日までの期間が1年以内のもの:0.2%

・発行日から償還日までの期間が1年超のもの:25%

なお、平成27年12月31日以前に発行された割引債で、発行時に源泉徴収の対象とされたものについては償還時に源泉徴収は行われません。

特定口座での取扱い

平成28年以降は、特定公社債等についても特定口座で取り扱うことができます。特定口座を開設されている方が買付けた特定公社債等は特定口座内で管理されます。

平成27年12月末までに取得した特定公社債等については、一定の要件のもと平成28年1月1日において、一括で特定口座へ預入れられます。ただし、特定口座が開設されていない、金融機関で取得価額が確認できない等の場合、特定口座へ預入れることができないことがあります。

また、平成28年1月1日から同年12月31日まで期間、取得日、取得価額等を確認できる書類を金融機関へ提出することで、実際の取得日及び取得価額で、特定公社債等を特定口座へ預入れることができます。

為替差損益の取扱い

為替差損益については、譲渡損益・償還差損益に含めて計算します。

| 外債の種類 | 利子 | 償還差損益 | 譲渡損益 |

|---|---|---|---|

| 利付債 (外貨建ての国債や社債など) |

20.315%源泉徴収 確定申告不要 選択により、申告可能(申告分離課税) |

申告分離課税(20.315%) ※一般口座の割引債の償還時 |

|

| 割引債 (ゼロ・クーポン債など) |

− | ||